La gestion des documents fiscaux constitue une obligation souvent négligée par les contribuables français. Combien de temps faut-il conserver ses reçus fiscaux, ces précieux justificatifs qui attestent de vos dons aux associations ? Cet aspect administratif mérite une attention particulière pour éviter tout désagrément lors d’un éventuel contrôle de l’administration fiscale. Les règles varient selon la nature des documents et une bonne organisation documentaire s’avère essentielle pour se conformer aux exigences de la DGFiP.

Les reçus fiscaux pour dons : durée légale de conservation

Selon la réglementation en vigueur, vous devez conserver vos reçus fiscaux pour dons pendant les trois années qui suivent celle au titre de laquelle l’impôt est dû. Cette durée correspond au délai pendant lequel l’administration peut exercer son droit de reprise ou de contrôle.

Pour un don effectué en 2023, vous devrez conserver le justificatif jusqu’en 2027. Le Bofip-Impôts précise cette règle qui s’applique à tous les versements ouvrant droit à réduction fiscale.

| Année du don | Conservation jusqu’au |

|---|---|

| 2021 | 31 décembre 2025 |

| 2022 | 31 décembre 2026 |

| 2023 | 31 décembre 2027 |

| 2024 | 31 décembre 2028 |

En cas de report de réduction d’impôt sur plusieurs années, cette période s’étend jusqu’aux trois années suivant la dernière réduction appliquée. Par exemple, si vous reportez une réduction pour un don de 2023 sur les années 2024 et 2025, conservez le reçu jusqu’en 2028.

Comment déclarer vos dons et utiliser vos reçus fiscaux

Lors de votre déclaration de revenus, vous n’avez pas à joindre les reçus fiscaux émis par les organismes bénéficiaires. Toutefois, ces documents doivent être conservés pour être présentés sur demande du Centre des finances publiques.

| Type de don | Case à remplir | Taux de réduction |

|---|---|---|

| Organismes d’aide aux personnes en difficulté | 7UD | 75% |

| Autres organismes d’intérêt général | 7UF | 66% |

Ces reçus fiscaux vous aident à identifier la catégorie appropriée pour chaque don. Les versements donnant droit à 75% de réduction doivent être inscrits dans la case 7UD, tandis que ceux ouvrant droit à 66% vont en case 7UF.

- Conservez soigneusement chaque reçu fiscal après votre déclaration

- Vérifiez que le montant déclaré correspond bien aux justificatifs en votre possession

- Classez vos documents par année d’imposition pour faciliter leur recherche

- Notez sur chaque dossier la date limite de conservation

Conservation des documents fiscaux : particuliers vs entreprises

Pour les particuliers

Les contribuables particuliers doivent respecter des délais spécifiques pour la conservation de leurs documents administratifs.

| Document | Durée de conservation |

|---|---|

| Déclaration de revenus et avis d’imposition | 3 ans |

| Avis d’impôts locaux | 1 an (3 ans si dégrèvement) |

| Reçus de dons aux œuvres | 3 ans minimum |

Ces délais constituent une période minimale de conservation pendant laquelle l’administration fiscale peut exercer son droit de contrôle et demander des justificatifs.

- Conservez votre avis d’imposition pendant au moins 3 ans

- Gardez vos justificatifs de charges déductibles durant la même période

- Préservez les preuves de crédits d’impôt pendant 3 ans également

Pour les entreprises

Les obligations des entreprises sont plus étendues concernant la conservation des documents fiscaux.

| Document | Durée de conservation |

|---|---|

| Documents liés à l’impôt sur le revenu/sociétés | 6 ans |

| Documents liés à la TVA | 6 ans |

| Impôts locaux et CFE/CVAE | 6 ans |

| Reçus fiscaux pour mécénat | 3 ans après le don |

En cas d’activité occulte ou de fraude fiscale avérée, ces délais sont portés à 10 ans, permettant à l’administration d’exercer un contrôle approfondi sur une période plus étendue.

La dématérialisation des reçus : ce qui change depuis 2019

L’arrêté du 23 mai 2019 a introduit une avancée significative en permettant la numérisation des reçus fiscaux sans obligation de conserver les versions papier originales.

| Condition | Exigence technique |

|---|---|

| Reproduction | À l’identique (image et contenu) |

| Format numérique | PDF ou PDF A/3 (ISO 19005-3) |

| Sécurité | Système conforme au référentiel général |

Cette dématérialisation des justificatifs est effective depuis le 1er juillet 2019, sans effet rétroactif. Les dépenses antérieures à cette date nécessitent toujours un justificatif au format papier.

- Numérisez vos reçus dès leur réception pour éviter leur perte

- Utilisez un système d’archivage électronique sécurisé

- Vérifiez que la qualité de numérisation permet une lecture claire

Autres documents importants : quels délais de conservation ?

Documents bancaires

Les relevés bancaires et autres documents financiers doivent être conservés selon des délais précis.

| Document | Durée de conservation |

|---|---|

| Chèque à encaisser | 1 an et 8 jours |

| Relevé de compte | 5 ans |

| Talon de chèque | 5 ans |

Documents liés au logement

Les justificatifs concernant votre habitation nécessitent une attention particulière.

| Document | Durée de conservation |

|---|---|

| Factures (électricité, eau) | 5 ans |

| Factures de gros œuvres | 10 ans |

| Contrat de location | Durée du bail + 3 ans |

- Conservez les factures importantes dans un classeur dédié

- Gardez les preuves de travaux tant que vous occupez le logement

Documents professionnels

Vos documents liés à l’emploi doivent être préservés selon des règles spécifiques.

| Document | Durée de conservation |

|---|---|

| Bulletin de salaire | Jusqu’à la retraite |

| Notes de frais | 10 ans |

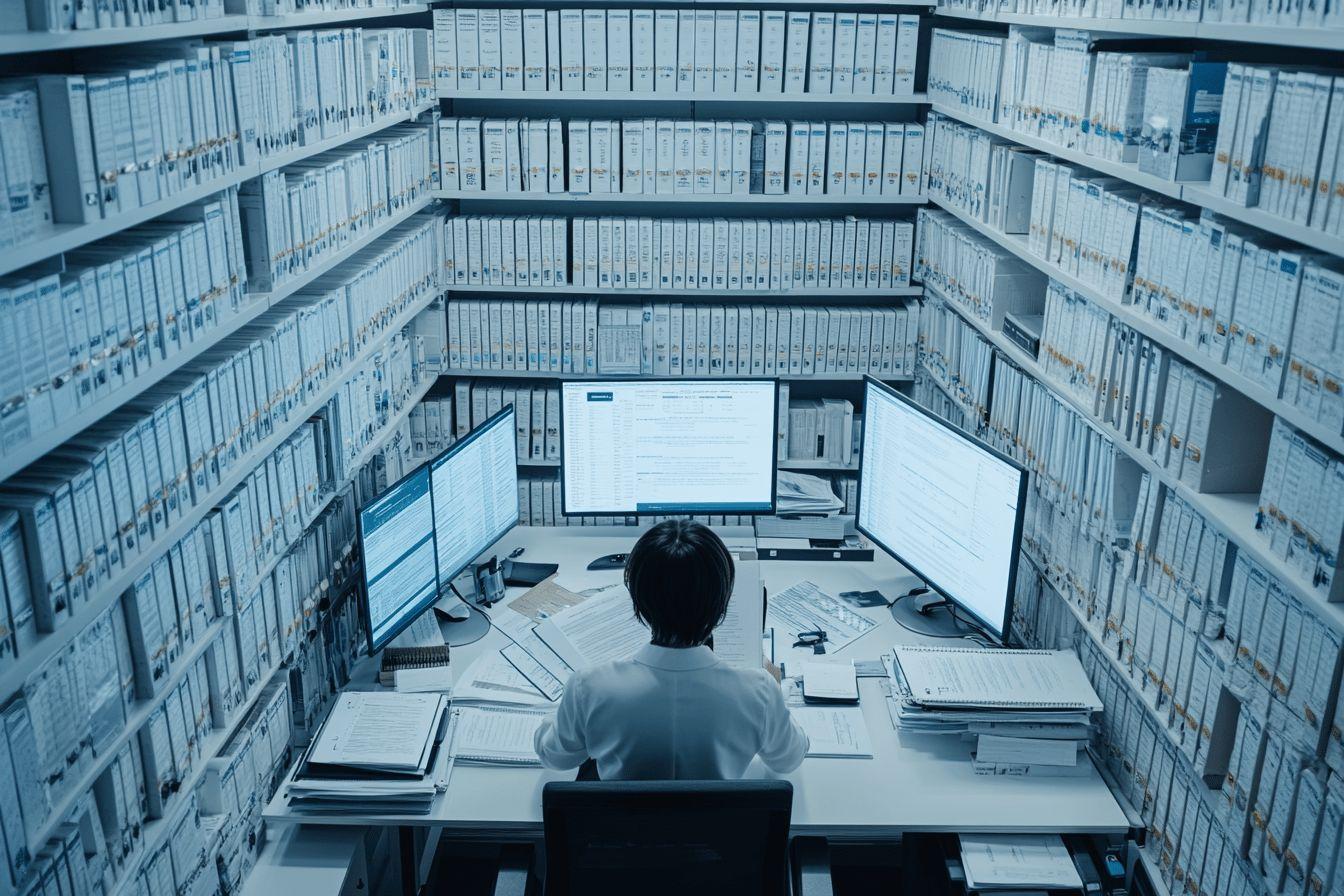

Conseils pratiques pour organiser et gérer vos documents fiscaux

Une organisation efficace de vos documents fiscaux vous évitera bien des tracas lors d’un éventuel contrôle.

| Type de classement | Avantages |

|---|---|

| Par année fiscale | Facilite l’archivage et la destruction |

| Par type de document | Accélère la recherche d’un justificatif |

| Numérique sécurisé | Économise de l’espace et améliore la conservation |

Privilégiez un coffre-fort numérique certifié pour sécuriser vos documents importants. Cette solution offre une garantie supplémentaire contre la perte ou la détérioration des justificatifs fiscaux.

- Établissez un système de classement cohérent pour tous vos documents

- Effectuez des sauvegardes régulières de vos archives numériques

- Indiquez clairement sur chaque dossier sa date limite de conservation

Un tri annuel de vos archives vous permettra d’éliminer les documents dont la période de conservation obligatoire est échue, tout en maintenant un système documentaire conforme aux exigences de l’administration fiscale.